Валютная кредитная карта является банковским продуктом, использование которого выгодно лишь немногочисленному ряду лиц. Это вызвано условиями выдачи и обслуживания такой карточки, а также спецификой расчётов на территории Российской Федерации. В связи с этим немногие банки предлагают своим клиентам возможность взять кредит на карту в валюте.

Особенности валютной кредитной карты

Валютная кредитная карта позволяет клиенту брать у банка денежные средства в иностранной валюте (как правило, евро либо американский доллар) в пределах одобренного кредитного лимита. Выгода от выдачи такой карточки для банка, как и выгода от её использования для заёмщика, напрямую зависит от колебания курса валюты.

Рассмотрим на примере. Допустим, банк выпустил валютную кредитку в евро. Клиент потратил некоторую сумму, но ещё не вернул её банку. В это время курс рубля относительно евро упал, в связи с чем заёмщик вынужден вернуть банку большую сумму (в пересчёте на рублёвый эквивалент), чем взял изначально. Такая ситуация особенно неприятна, когда валюта карты отличается от валюты, в которой заемщик получает доход. И напротив, если курс рубля относительно евро вырастет, то заёмщик отдаст меньшую сумму в рублёвом эквиваленте, и банк останется в убытке. Зависимость от этих колебаний – одна из основных причин невостребованности валютных кредитов.

Тем не менее, есть категории людей, для которых валютная кредитка станет оптимальным вариантом. Это те граждане, которые часто выезжают за границу и планируют совершать там покупки, а также лица, получающие заработную плату в иностранной валюте. В последнем случае они сэкономят много времени и денег, т.к. не придётся каждый раз совершать обменные операции для ежемесячного взноса по кредиту.

Нюансы использования валютных кредиток:

- рассчитываться за покупки в рублях такой картой можно, но курс конвертации не всегда выгоден, а некоторые банки возьмут дополнительную комиссию за обмен валюты;

- снятие наличных в российских рублях также влечет дополнительные потери – конвертацию и комиссию за снятие;

- процентные ставки и плата за обслуживание карточки часто ниже, чем по рублёвым продуктам.

В остальном валютная кредитка выдаётся на тех же условиях, что и стандартная кредитная карта:

- льготный период для беспроцентного использования средств;

- кредитный лимит, установленный исходя из платёжеспособности заёмщика и условий продукта;

- штрафы и пени за просрочки платежей.

У клиента есть возможность открыть мультивалютную карту, т.е. карточку, привязанную к нескольким счетам в разной валюте. Иногда это оказывается удобней, чем иметь несколько кредиток в разных валютах.

Обзор предложений валютных кредитных карт

Валютную кредитную карту с моментальным решением сейчас можно оформить в «Московском кредитном банке». Остальные финансовые учреждения выдают кредитки в иностранной валюте в течение 2-3 рабочих дней.

«Московский кредитный банк»

Карта Platinum/Премиальная оформляется в трех видах валюты – рубли, доллары США и евро. По валютным карточкам лимит кредитования составляет до 20 000 евро или до 27 700 долларов. Годовая плата за обслуживание не взимается. Грейс-период – до 55 дней, после чего начинают начисляться проценты по ставке от 18% в любой валюте. За снятие кредитных средств в банкомате взимается комиссия 4,9%, но не меньше 5 долларов или евро.

до 20 000 евро или до

27 700 долларов

до 55

дней

от 18%

годовых

* — до 10% сashback по программе МКБ Бонус

Минимальный ежемесячный платеж составляет не менее 5% от суммы основного долга, плюс проценты за прошедший период использования кредитных денег. За несвоевременное погашение начисляется комиссия 20% на суммы просроченной задолженности, а при превышении платежного лимита – 0,1% в день.

Банк предлагает несколько способов оформления заявки на выпуск карты: при личном посещении представительства, через личный кабинет МКБ Онлайн, посредством специальной формы на сайте банка или по телефону колл-центра. В последнем случае оформление займет не больше 3 минут.

«Русский Стандарт»

Банк предлагает 2 вида карт с дополнительными привилегиями:

| Условия / Вид карты | Imperia Platinum | DINERS CLUB EXCLUSIVE |

|---|---|---|

| Кредитный лимит | до 300 000 рублей или валютный эквивалент | индивидуальный |

| Процентная ставка, годовых | от 19% | от 25% |

| Льготный период, дней | до 55 | |

| Комиссия за снятие наличных | 5 долларов или 4,5 евро | 4,9% плюс 6,5 долларов или 5 евро |

Выпуск и обслуживание Imperia Platinum обойдётся в 400 долларов США или 350 евро. Дополнительно к карте предоставляется услуга страхования путешественников, а также скидки в отелях, ресторанах и магазинах по всему миру.

Карта DINERS CLUB EXCLUSIVE предоставляет бесплатное страхование путешественников с покрытием до 200 тыс. долларов, доступ в 750 бизнес-залов аэропортов, бонусную программу и кэшбэк-сервис.

«Абсолют Банк»

«Абсолют Банк» предлагает своим клиентам всего три кредитки — Standard, Gold, Platinum. Договор карточного счета может открываться в любой валюте по выбору клиента. При этом к каждому счету выпускается только одна карта.

до 3, 5 или 15 тысяч

долларов

до 56

дней

от 16%

годовых

* — договор карточного счета может открываться в любой валюте по выбору клиента

В зависимости от категории карточки заёмщик может рассчитывать на лимит в 3, 5 или 15 тыс. долларов с одинаковым льготным периодом до 56 календарных дней. Минимально возможная ставка будет равняться 16% годовых, а минимальный ежемесячный платёж указывается в счете-выписке.

За снятие денег придётся уплачивать комиссию 3,9%, но не менее 7 долларов. Кроме того, есть лимит на дневную выдачу средств (2, 4 и 8 тыс. долл.) и месячную выдачу (10, 15, 20 тыс. долл.).

«Банк Авангард»

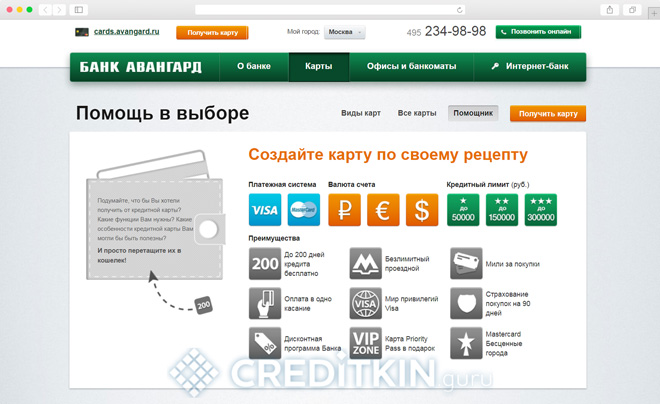

Данное кредитное учреждение предоставляет широкий спектр кредитных продуктов. Подобрать оптимальное сочетание условий можно с помощью удобного онлайн-помощника на сайте http://cards.avangard.ru/cards/help/.

Клиент, впервые обратившийся в банк, может рассчитывать на кредитный лимит до 50 тыс. в рублях или аналогичную сумму в долларах либо евро. Впоследствии лимит кредитования ничем не ограничивается и устанавливается индивидуально. Льготный период — до 50 дней с момента первой покупки и до 200 дней — по программе «200 дней кредита бесплатно». Процентная ставка – от 12% годовых, окончательная ее величина зависит от срока непрерывной задолженности клиента перед банком. Дополнительно могут даваться мили за покупки, скидки в рамках дисконтной программы банка, а также страхование покупок.