Как и многие банки, ВТБ предлагает услугу рефинансирования кредитов. Многие не хотят переводить свои долговые обязательства в другую банковскую организацию, ожидая какого-то подвоха и ухудшения ситуации. На самом деле, рефинансирование имеет явные преимущества, количество которых зависит от конкретного банка. В ВТБ клиентов ждут выгодные условия и приятные бонусы.

Возможности рефинансирования

Если по каким-то причинам вы не можете больше платить по взятому займу или хотите снизить проценты по выплате, у вас всегда есть возможность перекредитования в другом банке. «ВТБ рефинансирование» — это программа для физических лиц, которая позволяет выгодно получить средства на погашение таких кредитов, как:

- потребительский;

- ипотека;

- автокредит;

- кредитная карта.

При этом действующая ссуда может быть как с залогом, так и без него.

от 6 месяцев

до 5 лет

от 600 тысяч рублей

от 13,5%

годовых

* — объединение до 6 кредитов и кредитных карт

Выбор данного банка для рефинансирования в 2020 году дает следующие возможности:

- снижение процентной ставки;

- высокий процент одобрения заявок клиентам с хорошей кредитной историей;

- перекредитация до 6 кредитов путем объединения в один новый;

- получение дополнительной суммы помимо ссуды на погашение кредитов в других банках.

Таким образом, вы сможете вместо нескольких платежей в месяц делать только один, существенно экономя при этом.

Условия и тарифы

Чтобы перекредитоваться в ВТБ, необходимо соблюдение следующих условий:

- наличие потребительского или ипотечного договора либо оформление автокредита или кредитной карты в отечественной валюте;

- до окончания долговых обязательств должно быть не менее 3 месяцев;

- отсутствие просроченных платежей;

- положительная кредитная история;

- ежемесячное внесение платежей.

Также перевод своего кредита в ВТБ обеспечивает меньший процент переплаты:

- от 13,5%, если объем ссуды превышает 600 тысяч рублей;

- от 14% до 17%, если размер кредита меньше 599 тысяч рублей.

Рефинансировать действующую ссуду вы сможете, взяв нужный объем денежных средств на любой удобный срок от полугода до 5 лет.

Если у вас нет никаких кредитов, кроме ипотеки, то лучше воспользоваться специальной ипотечной программой рефинансирования:

- ставка от 9,5%;

- срок до 30 лет;

- сумма до 30 млн. рублей.

Требования и необходимые документы

Требования к заявителям на рефинансирование минимальны. Клиент должен:

- иметь гражданство РФ;

- быть прописанным либо иметь постоянную регистрацию в субъекте РФ, в котором есть филиал данного кредитора;

- иметь регулярный источник дохода с возможностью подтверждения.

Чтобы перевести свой действующий кредит в ВТБ, нужно представить следующие документы:

- Личный паспорт гражданина РФ.

- Документальное подтверждение доходов: 2-НДФЛ, банковскую справку либо справку в свободной форме.

- Документация по действующей ссуде. Это может быть кредитное соглашение либо уведомление о полной стоимости займа.

- СНИЛС.

Для тех клиентов, которые получают заработную плату в данном банке, действуют особые условия. Кроме более низких ставок им не нужно подтверждать свой доход, поэтому предоставляются только:

- личный паспорт;

- СНИЛС (не обязательно, но желательно);

- документацию по ссуде, которую требуется рефинансировать.

Вероятность одобрения заявки повышается для зарплатных клиентов и заявителей, имеющих хорошую кредитную историю.

Как рассчитать, подать заявку и воспользоваться программой

Чтобы стать участником рефинансирования, нужно сделать всего три простых шага:

- Узнать остаток долга по действующей ссуде или кредитной карте.

- Подать заявку на нужную сумму удобным для клиента способом.

- Получить денежные средства и направить их на погашение действующего кредита.

Узнать объем своих долговых обязательств можно посредством звонка в банк. Не нужно ориентироваться на кредитный договор и делать самостоятельный расчет, потому что рефинансирование предполагает досрочное погашение долга, а значит, необходим перерасчет процентов. Поэтому стоит позвонить в банк либо посетить отделение и получить точную информацию о состоянии своего долга.

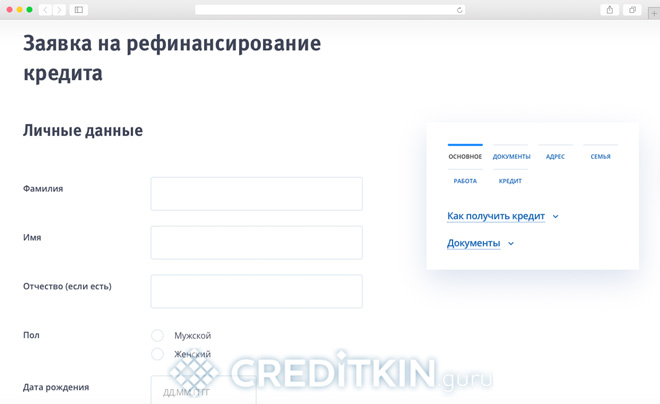

Далее нужно подать заявку. Сделать это можно в отделении либо онлайн. На официальном сайте банка представлена не только форма заявления, но и удобный калькулятор. С его помощью вы сможете самостоятельно рассчитать сумму ежемесячного платежа, если получите нужную для рефинансирования сумму. Также вы можете позвонить на горячую линию банка и подать прошение о предоставлении кредита непосредственно самому сотруднику.

Решение по обращению принимается достаточно быстро, от 1 до 3 рабочих дней (подробнее: от чего зависит срок рассмотрения заявки в ВТБ и как узнать решение). Если заявитель является зарплатным клиентом, решение принимается сразу после получения ходатайства об участии в программе рефинансирования.

Если использовался удаленный способ подачи заявления, визит в банк имеет смысл после получения предварительного решения по заявке. Оно будет направлено на телефон или на электронную почту. Если решение положительное, нужно посетить отделение ВТБ и представить требуемый пакет документов для оформления.

После завершения процедуры оформления производится выдача средств. Деньги не могут использоваться для собственных нужд, они должны быть направлены на погашение кредитных долгов. Это не касается финансовых средств, полученных дополнительно сверх долговых обязательств.

Если условия ВТБ не подошли, можно рассмотреть выгодные программы рефинансирования других банков.