Для большинства сделок способ взаиморасчета между участниками является одним из ключевых моментов. Аккредитив в ВТБ – инструмент, способствующий сведению возможных рисков к минимуму. Эта система выгодна как для плательщика, так и для получателя денежного вознаграждения.

Что такое аккредитив и как он работает

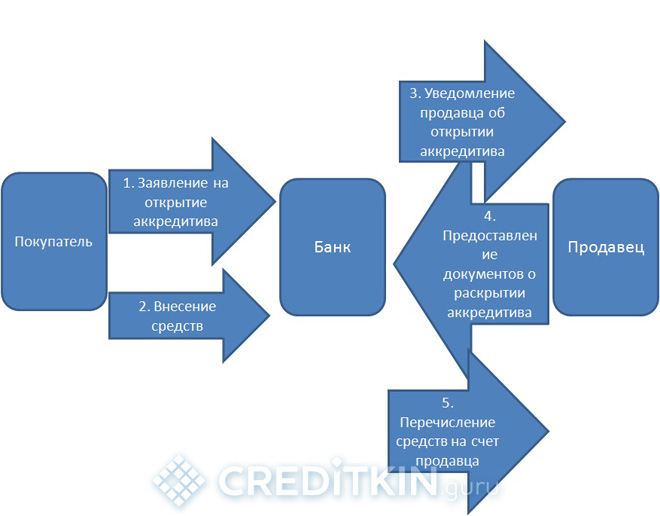

Аккредитив — один из возможных вариантов безналичного расчета, выбираемый участниками соглашения. Эффективность его объясняется возможностью контроля взаиморасчетов между сторонами соглашения третьим лицом (банком), а выгоды очевидны как для плательщика, так и для получателя средств. Аккредитивы успешно используются как во внутригосударственной, так и во внешней торговле. А воспользоваться ими могут как юридические, так и физические лица.

«Аккредитив — это условное денежное обязательство, принимаемое банком (банком-эмитентом) по поручению плательщика, произвести платежи в пользу получателя средств по предъявлении последним документов, соответствующих условиям аккредитива, или предоставить полномочия другому банку (исполняющему банку) произвести такие платежи».

В расчетах между физическими лицами аккредитив часто используется при купле-продаже недвижимости в ипотеку. По условиям банка окончательный расчет за покупку кредитными средствами идет, например, после сдачи документов на государственную регистрацию. Как работает аккредитив: деньги перечисляются на специальный счет продавца при подписании купли-продажи, но снять их продавец сможет, только когда предъявит в банке подтверждение сдачи документов в Росреестр.

Такой системой расчетов можно воспользоваться при покупке недвижимости и без ипотеки, например, аккредитив для физических лиц предлагает «Абсолют Банк», аналогичный продукт есть в банке «Возрождение».

Алгоритм необходимых действий:

- Между участниками заключается договор об использовании аккредитивной формы расчетов (например, при покупке квартиры).

- Покупатель оформляет запрос на аккредитационное обслуживание в банке, где он имеет действующий расчетный счет.

- После открытия аккредитива документы передаются приказодателю (в том случае, когда денежные средства, должны быть получены в этой же финансовой организации, например, при продаже квартиры) либо распоряжение направляется в банк-исполнитель для дальнейшей выдачи денег.

- Для получения вознаграждения продающая сторона обязана предоставить банку зарегистрированный договор и иные, предусмотренные соглашением, документы. Перечисление денежных средств осуществляется по факту завершения сделки.

Взаимоотношения участников полностью регулируются договором аккредитива. Вся информация, требующаяся для совершения сделки, должна быть четко прописана в нем. К таким сведениям относятся:

- все данные покупающей и продающей стороны;

- гарантированная сумма, находящаяся на банковском счете;

- временные границы выполнения обязательств;

- стоимость всех включенных услуг и банковских комиссий;

- порядок перевода денежных средств;

- права и обязанности участников договора;

- алгоритм действий на случай форс-мажора.

Преимущества аккредитационного обслуживания в ВТБ

С помощью этой формы расчетов можно обезопасить множество операций:

- продажа и покупка недвижимости (в том числе ипотека);

- реализация товара;

- оказание услуг или выполнение работ.

Важные преимущества аккредитива в ВТБ:

- Взаиморасчеты в безналичной форме.

- Риски минимизируются для всех участников соглашения.

- Быстрые и надежные расчеты.

- Обособленность и независимость аккредитива от основного соглашения.

- Допускается изменение условий и прекращение аккредитивной формы расчетов в результате изменения условий договора.

Тарифы и этапы оформления

Сторонам сделки потребуется выполнить ряд действий.

Для начала покупатель (плательщик) должен посетить офис ВТБ. Затем происходит согласование условий расчетов с продавцом. Банк производит открытие расчетного счета с последующим зачислением на него денежных средств. К договору заключается доп. соглашение, предопределяющее обязанности сторон сделки, а также оформляется заявка на открытие аккредитации.

Продавец (получатель финансового вознаграждения) должен открыть в банке-исполнителе расчетный счет и оформить заявление получателя. Чтобы получить деньги, он предъявляет банку опись документов либо реестр счетов и иные предусмотренные документы.

ВТБ предлагает своим клиентам следующие тарифы:

| Вид операции | Стороны сделки (покупатель – продавец) | ||

|---|---|---|---|

| Физ.лицо – физ.лицо | Физ.лицо – юр.лицо | Юр.лицо – физ.лицо | |

| Открытие аккредитива * | 0,2% от суммы, мин. 1200, макс. 4500 руб. | 0,2% от суммы, мин. 900 руб. | |

| Изменение суммы и срока | 0,2% от суммы, мин. 900, макс. 4500 руб. | 0,2% от суммы аккредитива/суммы увеличения/уменьшения за квартал или его часть, мин. 900 руб. | |

| Изменение других условий, закрытие до истечения срока действия ** | 1200 рублей | 900 рублей | |

| Исполнение | 0,2% от суммы каждого платежа, мин. 1200, макс. 4500 руб. | 0,3% от суммы каждого платежа, мин. 900, макс. 15000 руб. | 0,2% от суммы каждого платежа, мин. 1200, макс. 4500 руб. |

| Исполнение аккредитива третьему лицу *** | 0,2% от суммы, мин. 2500, макс. 4500 руб. | 0,1% от суммы, мин. 15000 руб. | 0,2% от суммы, мин. 2500, макс. 4500 руб. |

* — под открытием аккредитива подразумевается еще и извещение и предварительное извещение об открытии.

** — тариф за исполнение включает в себя работу с документами: прием, проверку, отправку, возврат, а также в случае, если получатель юридическое лицо – запрос на прием документов; платежи по аккредитиву.

*** — часть суммы перечисляется третьему лицу, а другая часть получателю.