Услуга автокредитования доступна не только гражданам РФ, но и лицам с РВП и видом на жительство. Ведь в России живет и работает огромное количество иностранных граждан, имеющих стабильный доход и способных взять автокредит. Однако для банков кредитование таких заемщиков – это дополнительные риски, в силу которых финансовые организации предъявляют повышенные требования к иностранцам.

Какие иностранцы могут рассчитывать на получение автокредита

Все иностранцы, находящиеся на территории России, имеют различные основания пребывания в стране и пользуются соответствующими правами. Их можно разделить на две основные категории:

- Временно находящиеся на территории страны – это лица, въехавшие в Россию на основании соглашения о безвизовом передвижении, заключенном с рядом стран, либо по туристической визе. Такие иностранцы пребывают в РФ ограниченное количество времени и не могут претендовать на получение автокредита, поскольку не имеют постоянного дохода, места жительства в стране и в любой момент могут покинуть государство.

- Постоянно находящиеся в России – лица, получившие разрешение временного проживания (РВП) или имеющие вид на жительство (ВНЖ). Такие иностранцы находятся продолжительное время в государстве по легальным основаниям, и банки рассматривают возможность их кредитования. В России подавляющее большинство граждан, получивших РВП и ВНЖ, являются представителями стран СНГ, не имеющими языкового барьера при устройстве на работу.

Нюансы кредитования с РВП и видом на жительство

Из числа иностранцев, постоянно находящихся на территории страны, банки охотнее всего сотрудничают с лицами, имеющими вид на жительство. Вид на жительство — это документ, выдаваемый на срок до 5 лет, и предоставляющий право свободно жить и работать на территории России, а также пересекать ее границу. По окончании срока ВНЖ может продлеваться на тот же срок. Иностранец, принятый на работу по этому документу, пользуется всеми правами и социальными гарантиями, предусмотренными трудовым законодательством.

Разрешение на временное проживание выдается сроком до 3 лет и в дальнейшем не продлевается. Во время действия РВП иностранцы могут зарегистрироваться по месту проживания, устроиться на работу или оформить статус индивидуального предпринимателя.

В зависимости от того, какой статус имеет иностранец, банк ограничивает кредитование таких лиц по сроку:

- для лиц с РВП срок кредитования не должен превышать 3 лет или дату окончания действия РВП (в зависимости от того, что наступит раньше);

- для лиц со статусом ВНЖ – срок до 5 лет или до окончания действия вида на жительство.

Требования банков

Независимо от статуса пребывания, человеку, только въехавшему в страну, кредит получить не удастся, так как банки предъявляют к заемщикам-иностранцам ряд обязательных требований.

Требования к заемщику

Для лиц, проживающих по РВП и ВНЖ, банки предъявляют стандартные требования:

- регистрация лица в регионе нахождения банка;

- период работы на одном месте от 1 года;

- официально подтвержденный доход.

При кредитовании иностранных граждан банки могут выдвинуть ряд дополнительных условий:

- предоставление поручительства платежеспособного гражданина РФ с хорошей кредитной историей;

- предоставление дополнительного залога имущества;

- обязательное оформление полиса ОСАГО и КАСКО.

Банки индивидуально подходят к кредитованию иностранных граждан, поэтому положительную роль может сыграть наличие в России недвижимого имущества, автотранспорта и других ценностей. Если супруг(а) иностранца является гражданином России, то банк предложит оформить поручительство супруга(и).

Взять автокредит могут трудоспособные иностранные граждане в возрасте от 20 до 65 лет. Возрастная шкала указана в усредненном и самом распространенном значении и может корректироваться в зависимости от условий конкретного банка.

Каким должен быть автомобиль

Большинство программ кредитования рассчитано на приобретение новых автомобилей иностранного и отечественного производства.

Предоставляя ссуду на автомобиль иностранным гражданам, банки неохотно одобряют приобретение подержанного авто, так как это несет в себе дополнительные риски снижения стоимости залога. При кредитовании подержанного автомобиля банк может одобрить сделку при условии, что:

- автомобиль технически исправен;

- в банк предоставлен оригинал ПТС;

- на момент полного погашения займа возраст автомобиля не будет превышать, например, 5 лет (устанавливается банком индивидуально).

Кредитная сделка по приобретению нового автомобиля будет одобрена с большей долей вероятности.

Пакет документов

При анализе потенциального заемщика у иностранного гражданина запросят обширный список документов:

- Национальный паспорт с нотариально заверенным переводом. Если иностранец является лицом без гражданства, то он предоставляет РВП или ВНЖ, которые по закону являются удостоверяющими личность документами.

- Свидетельство о постановке на учет в налоговом органе России (ИНН), водительское удостоверение либо полис обязательного пенсионного страхования.

- Если иностранец находится в браке, то предоставляется подтверждающее свидетельство и копия брачного договора супругов, если он заключался.

- Копия трудовой книжки, оформленной по законам России, заверенная работодателем.

- Копия трудового контракта, справка 2НДФЛ.

Заемщик может предоставить также иные документы, свидетельствующие о его платежеспособности и добропорядочности. Ими могут быть свидетельства о рождении проживающих в России детей, дипломы о получении образования, подтверждение дохода от распоряжения имуществом и т.п.

Способы погашения

Погашение задолженности по займам для иностранцев ничем не отличается от способов, предусмотренных для граждан России. Банки устанавливают график погашения ссудной задолженности, который вручается в день подписания кредитного договора. График может предусматривать как дифференцированные платежи, так и аннуитетный метод погашения кредита.

При подписании кредитного договора заемщика информируют о способах возврата займа, основными из которых являются:

- погашение через офис банка или устройства самообслуживания – надежный и быстрый способ, комиссии отсутствуют, платеж зачисляется в день внесения средств;

- с карточки любого банка в интернет-банке кредитора или с его сайта – моментальное зачисление денежных средств, но не исключены комиссии со стороны эмитента банковской карты;

- переводом через кассу любого банка или почту – деньги приходят кредитору в течении 1-2 дней, за проведение платежа взимается комиссия;

Некоторые финансовые организации практикуют оплату через салоны «Связной», «Евросеть», «МТС», «Мегафон», «Билайн». Платежи проводятся мгновенно, но салоны связи взимают комиссии.

Также любой трудоустроенный заемщик может написать заявление в бухгалтерию предприятия с просьбой о ежемесячном перечислении части своей заработной платы по указанным реквизитам. В этом случае заемщик будет избавлен от дополнительной траты времени.

Где можно взять автокредит иностранному гражданину

Немногие российские банки готовы выдавать ссуды иностранцам. У основной массы кредитных учреждений первое требование к заемщику – предоставление паспорта гражданина РФ, а некоторые и вовсе отказались от выдачи подобных займов. Так, ПАО «Сбербанк России» исключил автокредиты из линейки продуктов.

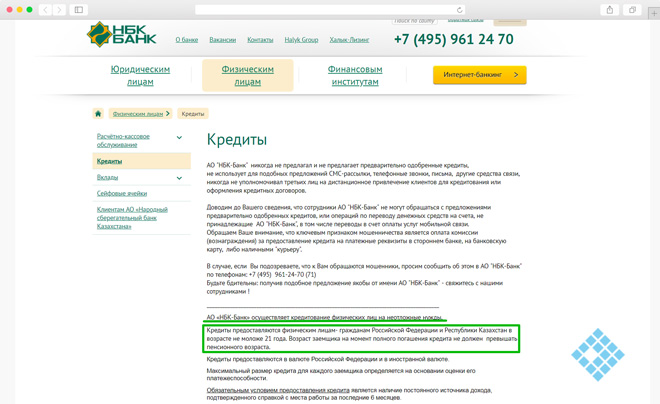

Так, кредит для граждан Казахстана в России предлагает АО “НБК-Банк”. Средства выдаются на потребительские нужды и могут быть потрачены в том числе на покупку автомобиля.

В большинстве банков заявки иностранцев одобряют индивидуально, поэтому условия предоставления могут отличаться от стандартных:

- возможна повышенная ставка по займу;

- сокращенный срок кредитования;

- предоставление дополнительного обеспечения.

Для выбора оптимальных условий кредитования, нужно подать заявки в несколько кредитных учреждений и принимать решение на основе полученной информации.

Кроме того, иностранцы могут приобрести автомобиль, воспользовавшись услугой трейд-ин в автосалонах.

Меры при невыплате автокредита

По неоплаченным автокредитам банки предпринимают меры досудебного взыскания задолженности путем направления требований о возврате долга заемщику и поручителям. Взысканием занимаются сотрудники службы безопасности банка или сторонние организации – коллекторские агентства. Нужно помнить, что с первого дня возникновения просроченной задолженности по кредиту производится начисление пеней и штрафов, которые существенно увеличивают долг.

Если досудебные способы возврата задолженности не принесли результата, то банк обратится в суд с целью взыскания невыплаченной части займа, начисленных процентов, пеней и штрафов. Судебное взыскание может быть обращено на заложенный автомобиль и на доходы поручителей одновременно.

Трудности с погашением задолженности по кредиту могут возникнуть по объективным обстоятельствам, поэтому важно принять меры для погашения задолженности без штрафов и судебных издержек.

Как избежать пеней и штрафов

В случае стечения обстоятельств, не позволяющих своевременно оплатить кредит можно воспользоваться:

- Переуступкой долга – попытаться найти покупателя автомобиля, который согласится взять на себя обязательства по выплате кредита. Переуступку долга нужно согласовывать с банком, так как односторонняя переуступка считается недействительной.

- Закрытие долга за счет продажи автомобиля – такой вариант возможен, если большая часть кредита уже погашена и новый покупатель автомобиля извещен о наличии залога. В этом случае составляется договор купли-продажи автомобиля, в котором указывается метод расчетов – погашение задолженности по займу, а в сумме, превышающей остаток по ссуде, денежные средства передаются продавцу.