Снизить процентную ставку по кредиту реально, если у заёмщика имеются на то весомые основания, и он сумел документально их подтвердить. Причём уменьшение процентной ставки возможно как по уже полученному кредиту, так и ещё на этапе оформления документов по новому займу. Кроме того, можно провести рефинансирование или добиться в судебном порядке уменьшения размера неустойки и процентов.

Понижаем ставку на этапе оформления кредита

Как правило, обращаясь за потребительским кредитом, заёмщик принимает условия банка как данность – бери на таких условиях, иначе вообще не выдадут. Тем не менее на практике есть несколько действенных способов склонить банк к выдаче займа на более выгодных для клиента условиях.

- Залог. Большинство заёмщиков всеми правдами и неправдами стараются избежать оформления любого имущества в залог, страшась того, что в случае проблем с погашением, банк заберёт его в собственность. Но тут палка о двух концах – стоит ли так бояться обременения, если на практике это принесёт более выгодные условия кредита, который проще будет погасить? И к тому же в случае возникновения действительно серьёзных проблем с выплатами, это имущество все равно будет конфисковано в судебном порядке.

- Поручители. Для многих потенциальных заёмщиков привлечение поручителей вызывает проблемы или ассоциируется с какой-то постыдной несостоятельностью. Но поручительство – вполне естественная вещь, тем более если они и так несут на себе кредитное бремя вместе с вами – проживают вместе и у вас общий семейный бюджет.

- Дополнительные документы. Список документов, требующихся для выдачи займа – это минимум. Иногда предоставление дополнительных сведений, помогает получить более выгодную ставку. Да, некоторые доходы, например, от продажи продукции с личного подсобного хозяйства на местном рынке очень сложно подтвердить документально. Но если вы сдаёте в аренду квартиру, имеете вклад в банке или ценные бумаги и вторую работу – приложите документальное подтверждение, это послужит хорошим показателем вашего финансового благополучия.

- Сотрудничество с банком. В большинстве банков имеются льготные условия кредитования «для своих». Имеются в виду те клиенты, которые уже пользуются другими банковскими продуктами этой организации – имеют вклад, являются зарплатными клиентами, раньше брали и благополучно выплатили кредит и т.д.

Например, ВТБ предоставляет зарплатным клиентам сниженные ставки, отсутствие комиссий, быстрые сроки рассмотрения заявок, персонального менеджера и даже индивидуальные кредитные предложения.

Таким образом, если у заёмщика имеется возможность понизить ставку ещё на этапе выдачи кредита, лучше этим воспользоваться – добиться уменьшения процента в будущем сложнее, но все же возможно.

Понижаем ставку по уже выданному кредиту

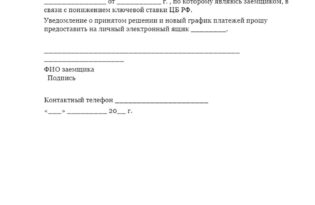

Первое, что нужно сделать – подать заявление на снижение процентной ставки по кредиту. Образец заявления можно скачать здесь, однако, оно обычно подается в свободной форме. Достаточно прописать саму просьбу о снижении ставки, основания, а также указать данные по имеющемуся кредиту (номер договора, Ф.И.О. заёмщика и т.д.). Основанием может стать понижение ключевой ставки ЦБ, т.е. той ставки, по которой Центральный банк предоставляет займы коммерческим банкам.

- Заявление на снижение ставки по кредиту

Снижение ставки – не всегда спасет от тяжести кредитного бремени. При ухудшении финансового состояния лучше обратиться к кредитному менеджеру ещё до наступления просрочки платежа, описать ситуацию и выслушать предложенные варианты. Уменьшение ставки по кредиту ведёт лишь к уменьшению платежей, а это не спасёт, если заёмщик потерял работу или временно утратил трудоспособность и вообще не может вносить платежи.

Если заявление подаётся не из-за понижения ключевой ставки ЦБ РФ, а в связи с ухудшением финансового состояния клиента, то потребуется приложить подтверждающие документы. Так, Сбербанк для реструктуризации своего потребительского кредита запрашивает:

- обновлённые сведения о доходах (справка 2-НДФЛ или иной документ, подтверждающий доходы, налоговая декларация для ИП или справка о размере пенсии для пенсионеров);

- документы, подтверждающие трудовую занятость (копия трудовой книжки, трудового договора и др.);

- документы, подтверждающие изменения в положении заёмщика (копия приказа об изменении условий трудового договора, увольнении, грядущем сокращении, справка о постановке на учёт в службе занятости, листок нетрудоспособности, справка об инвалидности и др.).

Отдельно стоит отметить, что новые кредитные предложения вовсе не распространяются на текущих заёмщиков. Например, Сбербанк в 2020 году проводит акцию понижения ставок потребительских кредитов до 11,5% (при оформлении нового займа), предложение действует до 30 апреля. Однако данное предложение вовсе не означает, что лица, выплачивающие потребительский кредит в Сбербанке также могут претендовать на понижение ставки по своему займу до 11,5%.

Рефинансирование как способ понижения ставки

Если банк отказал в уменьшении процента, есть вариант рефинансировать заем в другом коммерческом банке, т.е. по факту взять новый кредит, погасить за счёт него старый, а затем погашать новый заем уже на других условиях.

Рефинансирование имеет бесспорное преимущество для тех, кто имеет несколько задолженностей – оно позволяет объединить все в один платеж. Это понижает риск случайного пропуска платежа.

Однако рефинансирование выгодно далеко не всегда. Во-первых, нужно узнавать реальные условия, которые готов предложить вам другой банк, а не заманчивые коммерческие предложения, звучащие в рекламе. Во-вторых, нужно произвести следующие вычисления:

- подсчитать общую сумму ежемесячных платежей по текущим кредитам и сравнить её с ежемесячным платежом по рефинансируемому кредиту;

- подсчитать общую сумму процентов, которую предстоит выплатить по текущим условиям, сумму процентов, подлежащую к выплате по рефинансируемому кредиту, и найти разницу между ними;

- из разницы в сумме процентов нужно вычесть сумму комиссий и прочих платежей, связанных с переоформлением кредита в другом банке.

Кроме того, нужно учитывать, что рефинансирование окажется невыгодным, если клиенту осталось выплачивать кредит всего несколько месяцев – понижение процентной ставки уже не принесёт существенной разницы, а комиссии за переоформление могут и вовсе привести к убыткам.

Понижаем ставку в судебном порядке

Сразу стоит отметить, что доля выигранных дел по понижению кредитной ставки крайне мала, так что эта мера – скорее, исключение из правил, нежели гарантированный способ. Законом не установлены никакие лимиты процентных ставок по кредитным продуктам, поэтому доказывать, что банк обязан изменить условия бесполезно.

Тем не менее в суд стоит обратиться, когда в кредитном договоре прописана зависимость процента по кредиту от определённых условий. Если такие условия наступили, а банк бездействует, то есть шанс выиграть дело.

Кроме того, в суд имеет смысл идти, когда под процентами понимается не столько плата за пользование кредитом, сколько пени и неустойки. Полностью освободиться от уплаты не получится, но можно существенно снизить сумму, если доказать, что размер пени непропорционален размеру изначального долга, а также предоставить доказательства, что платежи по кредиту не вносились в связи с уважительными причинами, не зависящими от воли заёмщика.