Просроченная задолженность по кредиту может грозить должнику не только пенями и штрафами, но и внесением в черные списки, а также стоп-листы банков. Все это приводит к значительным трудностям с последующим получением займов и вообще каких-либо банковских услуг. К счастью, положение можно поправить, если оперативно заметить возникновение проблемы – информация о кредитах, которую можно найти по фамилии, в отдельных случаях находится в открытом доступе.

Что такое черные списки и стоп-листы

В чёрный список должников банка могут попасть как злостные неплательщики, так и те люди, которые платят, но постоянно допускают регулярные просрочки.

Основанием для включения в стоп-лист служит более обширный список прегрешений:

- постоянные и длительные просрочки;

- предоставление ложных/ошибочных сведений при обращении за банковскими услугами;

- мошенничество;

- официальное признание лица недееспособным, психически больным;

- тюремный срок;

- наличие санкций со стороны правоохранительных органов (объявление в розыск, взыскание долгов после суда и пр.).

Иными словами, в стоп-лист можно угодить, всего лишь ошибившись в паспортных данных пару раз. Первый раз ещё можно списать на человеческий фактор, но повторная ошибка уже будет считаться попыткой мошенничества.

Попадание в чёрный список светит серьёзными проблемами с получением любого займа, кредита, кредитной карты. Но даже тогда у клиента не возникнет проблем с другими банковскими продуктами – например, с открытием дебетового счёта или вклада, поскольку в данном случае не встаёт вопрос о платёжеспособности человека.

Включение в стоп-лист повлечёт за собой проблемы посерьёзнее – банки будут отказывать в предоставлении любых услуг, поскольку не смогут быть уверены в достоверности сведений или легитимности действий клиента.

Как проверить наличие своей фамилии в списках

В настоящее время у клиентов нет возможности со стопроцентной вероятностью узнать, есть ли они в базе должников. Это закрытая межбанковская информация, и едва ли когда-нибудь она станет публичной. Тем не менее, существует несколько косвенных способов узнать, внесён ли заёмщик в банк данных должников.

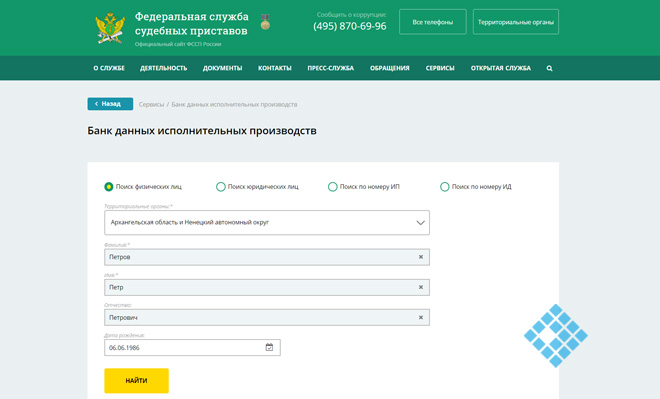

Первый и самый простой шаг – это пробить по фамилии на сайте Федеральной службы судебных приставов.

Для проверки по банку данных исполнительных производств нужно знать лишь регион и фамилию/имя потенциального должника. Дата рождения и отчество помогут отсеять ненужные результаты выдачи, но поиск возможен и без них. В результате будет видна сумма задолженности, основание для её возникновения (например, решение суда), а также ответственный судебный пристав и контактные данные для обратной связи.

Второй способ – запросить кредитную историю в БКИ. Это поможет понять, как заёмщик выглядит в глазах банка. Подробнее можно прочитать здесь.

Третий способ – анализ косвенных признаков. Например, если клиент подаёт заявку в несколько банков, претендуя на лучшие условия по кредиту, и везде получает отказ – это повод насторожиться. Ещё один тревожный звонок – когда банк настоятельно требует закрыть вклад или прекратить обслуживание карты.

Что делать, если обнаружил себя в чёрном списке, и какие будут последствия

Если человек попадает в списки ФССП, то, само собой, судебные приставы любыми путями взыщут долг. Взаимодействовать будут с должником начиная с постоянных телефонных звонков и заканчивая конфискацией имущества. Здесь выход только один – любыми правдами и неправдами выплачивать задолженность, а уж потом думать о том, как выйти из чёрного списка банков.

Когда речь идёт только о попадании в чёрный список, то масштабы последствий предугадать сложнее. Во-первых, банк может вести этот список лично для своих рабочих нужд и не передавать его никуда (либо передавать ограниченному кругу банков). В кредитной истории отразятся все просрочки, однако, решение любого другого банка будет зависеть от факторов одобрения, на которые опирается его скоринговая программа.

Крупные банки типа Сбербанка, ВТБ, «Газпромбанка» с большой долей вероятности получат доступ ко всем нужным сведениям о должнике. А вот небольшие региональные банки могут не иметь доступа к нужному БКИ и даже выдать кредит. Кроме того, существуют специальные банковские продукты для исправления рейтинга заемщика, например, нецелевой кредит наличными «Кредитная помощь» от банка «Восточный» или программа «Кредитный доктор» от «Совкомбанка».

Банковские стоп-листы распространяются более широко в связи с требованием Базельского комитета, FATF — «знай своего клиента». Банки по закону обязаны докладывать в Росфинмониторинг о следующих случаях:

- отказ в проведении банковской операции;

- расторжение договора по инициативе банка.

Гарантированного и проверенного механизма выхода из стоп-листа или чёрного списка в настоящее время не существует – даже для тех граждан, которые угодили туда по ошибке. Как минимум нужно погасить все долги и попытаться продолжить обслуживание в банке – например, открыв вклад или зарплатный счёт, или взяв минимальный кредит и исправно его погасив. Желательно идти банку навстречу, предоставлять все запрашиваемые документы и всячески содействовать, показывая свою заинтересованность в мирном разрешении ситуации и восстановлению репутации.