При возникновении просрочки в Сбербанке, в первую очередь следует обратить внимание на характер подобного нарушения. Нередко причина в том, что заемщик просто не успел внести деньги для списания ежемесячного платежа по кредиту или по кредитной карте или подвел неработающий банкомат. Такую просрочку на 1 день можно считать технической – едва ли она негативно отразится на кредитной истории заемщика.

Последствия просрочки

Но, что будет, если просрочить ежемесячный платеж на более длительный срок? В таком случае банк вправе применить прописанные в кредитном договоре штрафы и пени (например, по потребительскому кредиту 20% годовых от суммы просрочки, а по ипотеке в размере ключевой ставки на день просрочки, начисленной на сумму пропущенного платежа).

- Штраф взимается один раз и не зависит от продолжительности просроченной задолженности.

- Пени взыскиваются в соответствии с указанным в договоре процентом за неисполнение условий погашения кредита, а их общая сумма зависит от количества дней просрочки, т.к. начисление происходит ежесуточно. Очевидно, что затягивание погашения просрочки увеличивает значение переплаты по кредиту.

При просрочке по кредитной карте, можно обнаружить, что ее временно заблокировали. Разблокировать карту и получить возможность снова пользоваться лимитом, можно только после погашения образовавшейся задолженности. Разблокировка карты в таком случае произойдет автоматически. Если счет карты был арестован судебными приставами – придется после погашения долга взять справку о снятии ареста в ФССП и отнести ее в отделение Сбербанка. Штраф по кредитке начисляется на сумму просроченного основного долга.

Порядок погашения просроченной задолженности определяется условиями договора и зависит от даты его оформления и типа кредита. Деньги, поступившие на счет ипотеки или потребительского кредита, еще до наступления даты списания сразу идут на погашение просроченной задолженности, неустойки и срочных процентов (процентов, не оплаченных вовремя). А в очередную дату платежа из оставшихся средств произойдет погашение срочной задолженности и срочных процентов. Если средства поступили в дату списания, то очередность погашения составляющих долга – аналогичная.

В течение недели с момента возникновения задолженности, банк обязан уведомить клиента о необходимости ее погашения. Ждите звонка от специалиста банка, СМС на номер телефона или письмо на почту.

Регулярные и продолжительные просрочки негативным образом влияют на репутацию заемщика. Впоследствии клиенту может быть отказано в кредитовании, увеличении лимита по кредитной карте, согласовании льготных процентов по новым кредитным предложениям Сбербанка. Впрочем, вопрос: «Дадут ли кредит с испорченной кредитной историей другие банки?», остается открытым.

Что делать в случае просрочки

Если причиной постоянных просрочек становятся организационные моменты: нехватка времени, неудобное расположение банкоматов, клиент просто забывает и т.д., можно подключить автоплатеж (бесплатное подключение и комиссия 1% от суммы перевода) или воспользоваться онлайн-сервисами для перечисления денежных средств.

Если просроченная задолженность связана с финансовыми трудностями – обратитесь в отделение банка с необходимым пакетом документов и оставьте заявку на реструктуризацию долга. Увеличение срока выплаты и уменьшение ежемесячного платежа – практически всегда способны спасти ситуацию.

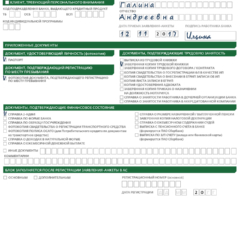

- Заявление на реструктуризацию с. 1

- с. 2

- с. 3

- с.4

- с. 5

- с. 6

- с. 7

В редких индивидуальных случаях банк может пойти навстречу и оформить «кредитные каникулы». Узнать подробнее о такой услуге и получить индивидуальную консультацию можно в офисе банка или по бесплатному номеру банка — 900.

Для лояльного отношения банка к вашим проблемам, рекомендуем оплачивать задолженность любыми суммами. Кладите на счет хоть по 100 рублей – банк оценит ваши старания и охотнее пойдет на переговоры.

Если вы не пытаетесь погашать кредит – будьте готовы к общению с коллекторами. Несмотря на то что их деятельность регулируется законом – встречи с ними не самые приятные.

Следующим этапом станет повестка в суд. Цель банка — принудительно взыскать денежные средства, путем реализации имущества и ареста счетов. Не стоит надеяться на списание долга по истечении срока исковой давности (трех лет). Любой контакт с банком и представителями коллекторских агенств запускает отсчет времени сначала. Избежать контактов практически нереально. Долг в любом случае будет реструктурирован и следить за исполнением обязательств будет уже суд.