Сбербанк на сегодняшний день является лидером по объемам оформления ипотечных кредитов физическим лицам. Здесь можно получить кредит на покупку квартиры, жилого дома, как на первичном рынке, так и на вторичном, а также стать владельцем земельного участка, загородной недвижимости. Кроме этого, в Сбербанке ипотека часто оформляется с помощью различных государственных программ поддержки заемщиков, что делает процесс получения и обслуживания доступней для широких слоев населения.

Ипотека в Сбербанке: обзор программ 2020 года

Рассмотрим общие условия кредитования в разрезе действующих ипотечных программ.

| Наименование программы | Сумма, руб. | Процентная ставка, % | Первоначальный взнос, % | Срок, мес. |

|---|---|---|---|---|

| В новостройке | от 300 тыс. | 7,4 — 11,5 | от 15 | 12 — 360 |

| Готовое жилье | от 300 тыс. | 8,6 — 11,5 | от 15 | 12 — 360 |

| Строительство жилого дома | от 300 тыс. | 10,0 — 11,5 | от 25 | 12 — 360 |

| На загородную недвижимость | от 300 тыс. | 9,5 — 11,5 | от 25 | 12 — 360 |

| Военная ипотека | 300 тыс. — 2,33 млн. | 9,5 | от 15 | 12 — 240 |

| Потребительский кредит под залог недвижимости | 500 тыс. — 10 млн. | 12,0 — 13,5 | — | 12 — 240 |

| Рефинансирование кредитов | 500 тыс. — 5 млн. | 9,5 — 12,0 | — | 12 — 360 |

| Ипотека с господдержкой для семей с детьми | 300 тыс. — 8 млн. | 6,0 — 9,25 | от 20 | 12 — 360 |

| Ипотека с материнским капиталом | от 300 тыс. | 7,4 — 11,5 | от 0 | 12 — 360 |

На сегодня линейка ипотечных программ представлена девятью продуктами:

- Покупка строящегося жилья – предусматривает приобретение недвижимости на первичном рынке. По этой программе можно купить квартиры или апартаменты в строящемся или еще не сданном доме. Если покупка квартиры осуществляется в рамках субсидирования процентной ставки застройщиками, то максимальный срок кредита не может превышать 12 лет. Также следует учесть, что люди, не предоставившие информацию о доходах, должны внести минимальный первоначальный взнос от 50%.

- Приобретение готового жилья – дает возможность взять кредит на квартиру в уже сданном доме или построенный дом. Здесь, как и по предыдущей программе, можно получить одобрение на ипотеку с минимальным пакетом документов.

- Строительство жилого дома – по этой программе дают деньги на самостоятельное возведение жилого дома.

- На финансирование покупки загородной недвижимости предусматривает получение кредита на покупку или самостоятельное строительство садовых домиков, дач, а также приобретение земельного участка.

- Военная ипотека – программа целевого финансирования покупки жилой недвижимости военнослужащими-участниками НИС. С ее помощью они могут приобрести как жилье, которое находится на стадии строительства, так и уже готовое, без подтверждения своей платежеспособности. Им доступны такие виды недвижимости: квартиры, дома или таунхаусы с землей, комнаты.

- Потребительский кредит под залог недвижимости – условия этой программы предусматривают выдачу клиенту денег наличными на решение различных потребительских целей. Здесь банк не проверяет целевое использование кредитных средств, поэтому заемщик их может направить их на все, что угодно. По этой программе установлено ограничение максимальной суммы кредита – она должна быть не больше 60% от рыночной стоимости предмета ипотеки.

- Рефинансирование задолженности в других банках – обратившись в Сбер, клиент может оформить целевой кредит на погашение действующей задолженности в других финансовых учреждения на лучших условиях. Следует отметить, что с помощью этой программы можно избавиться от сильно обременительных обязательств не только по ипотеке, а и по автокредиту, потребительскому кредиту, карте, рассрочке и т.д. Но максимальная сумма финансирования в размере 5 млн. рублей может быть направлена только на погашение другой ипотеки, размер выплаты на другие кредиты не может быть больше 1,5 млн. рублей, а на цели личного потребления Сбербанк более 1 млн. не выдаст. С помощью программы рефинансирования допускается погашение не более одной ипотеки или до 5 других кредитов.

- Ипотека с господдержкой для семей с детьми — абсолютно новая программа господдержки для семей, у которых с 01.01.2018 по 21.12.2022 годов появится второй или третий ребенок. Ее подписал премьер-министр в начале 2020 года с целью улучшения жилищных условий для семей с детьми. Следует отметить, что на максимальную сумму в размере 8 млн. рублей могут рассчитывать жители Москвы, Санкт-Петербурга и их областей, для заемщиков из других регионов действует ограничение – не более 3 млн. рублей. Особенностью программы является изменяемая процентная ставка. Так, в течение первых трех лет после рождения второго ребенка или первых пяти лет при рождении третьего действует минимальная процентная ставка 6% годовых. После истечения указанного срока плата по кредиту вырастает до 9,25%. Заемщик может продлить льготный период, но только при условии рождения третьего ребенка после выдачи ипотеки. В рамках этой программы не могут осуществляться сделки с недофинансированием.

- Ипотека плюс материнский капитал – по этому продукту предоставление кредита осуществляется с учетом наличия у заемщика сертификата на материнский капитал. По своей сути это не отдельная программа, а возможность использовать средства пенсионного фонда для оплаты первоначального взноса при покупке жилья, а также на погашение части задолженности.

Условия кредитования по каждому продукту зависят от многих факторов, основными с которых являются:

- категории клиентов;

- размер первоначального взноса;

- срок кредитования;

- полный или минимальный пакет документов.

Также потенциальному заемщику следует учесть следующие факторы, влияющие на проценты по кредиту:

- Отказ от личного страхования повышает плату по кредиту на 1%.

- Электронная регистрация прав собственности без посещения Росреестра и МФЦ снижает ставку на 0,1%.

- Приобретение жилья у конкретных застройщиков дает право на скидку до 2% при условии, что срок действия соглашения не превышает 12 лет.

- Держателям зарплатных карт банка ставка по кредиту ниже на 0,5%.

- Отсутствие документального подтверждения дохода по форме банка или по справке 2НДФЛ автоматически повышает плату на 1%.

- При покупке квартиры на сайте «ДомКлик» клиент получает скидку 0,3%.

- Семья, где супругу(е) или им обоим меньше 35 лет, положена скидка в размере 0,5%.

Какое жилье можно приобрести в ипотеку, требования к недвижимости

Сейчас с помощью кредитных программ Сбербанка можно приобрести такие типы недвижимости:

- квартиры,

- жилые дома или таунхаусы с земельным участком,

- квартиры в новостройках, которые находятся на разных стадиях строительства,

- дачи,

- садовые домики,

- земельные участки для строительства жилого или садового дома,

- комнаты.

Но главное, чтобы объект недвижимости соответствовал критериям банка. А это значит, что он:

- Должен находиться в регионе местоположения ипотечного центра Сбербанка.

- Иметь все основные коммуникации: электричество, отопление, газ, водоснабжение, канализацию.

- Располагаться в хорошем районе с развитой гражданской инфраструктурой, неподалеку от остановок гражданского транспорта.

- Не должен являться памятником архитектуры.

- Должен иметь хороший ремонт, отдельный вход, собственный санузел и кухню.

- Не должен находиться в ветхом очень старом здании. Износ конструкций объекта ипотеки не должен превышать 70%.

- Не должен иметь деревянных перекрытий;

- Должен быть без незарегистрированных перепланировок.

Другими словами, ключевая задача объекта обеспечения — гарантировать выполнение обязательств заемщика перед банком. Поэтому основные правила, которых придерживается кредитор при оценке недвижимости, – рыночная стоимость залога должна быть больше задолженности по кредиту, чтобы в случае необходимости ее можно было быстро продать с наименьшими потерями в ее цене.

Кто может быть заемщиком по ипотечному кредитованию

Предложения по ипотеке от Сбербанка рассчитаны на физлиц, которые соответствуют следующим критериям:

- Полное количество лет клиента на момент выдачи кредита – 21, а на дату окончательного погашения его предельный возраст не должен превысить 75 лет.

- Трудовой стаж у текущего работодателя не менее 6 месяцев, но при этом общее количество проработанных месяцев, записанных в трудовую книжку за последние 5 лет, не должно быть меньше 12.

- Наличие достаточного уровня дохода для своевременного выполнения обязательств.

- Отсутствие плохой кредитной истории.

При нехватке доходов заемщику разрешено привлекать не более 3-х созаемщиков, которые также несут ответственность за выплату кредита. Требования к ним аналогичные, что и к основному должнику. То же самое касается поручителей.

Как получить: рассчитать суммы, подать заявку, порядок оформления

Взять кредит на улучшение жилищных условий можно непосредственно обратившись отделение банка или же отправив заявку с его официального сайта http://www.sberbank.ru. Но перед тем как идти в Сбербанк, клиенту рекомендуется сначала проверить свои финансовые возможности. Сделать это можно, используя онлайн калькулятор, при помощи которого рассчитать максимальный ежемесячный платеж по будущему кредиту. Если он для клиента окажется под силу, тогда можно отправлять заявку дальше. Сделать это можно с сайта «ДомКлик». Подав заявку, таким образом, даже удастся снизить процентную ставку на несколько пунктов.

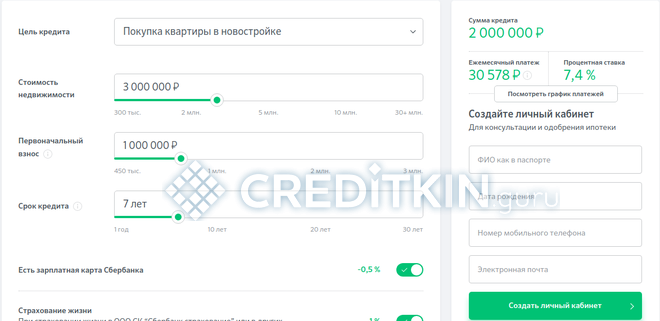

Расчет суммы ежемесячного платежа осуществляется очень просто. На сайте банка необходимо ввести желаемые значения в онлайн калькулятор:

- выбрать кредитную программу,

- стоимость залога,

- размер аванса,

- срок кредитования.

А также выбрать опции, влияющие на размер процентной ставки по кредиту. После чего справа появится расчет максимальной суммы кредита, размер ежемесячного платежа и ожидаемая процентная ставка. Также там можно узнать, каким минимальным доходом необходимо располагать, чтобы банк одобрил кредитную заявку.

После отправки заявки клиента ждут еще следующие этапы:

- Принести все необходимые документы для рассмотрения заявки.

- Получить одобрение.

- Собрать и принести документы по недвижимости.

- Заключить кредитное соглашение и другие необходимые договоры.

- Зарегистрировать свое право на приобретенное имущество.

Ответы на часто задаваемые вопросы и рекомендации получателям кредита

Перед тем как обратиться в Сбербанк за жилищным кредитом, потенциальному клиенту следует учесть следующие моменты:

- На максимальный размер кредита, помимо рыночной стоимости, влияет уровень платежеспособности физлица. Это необходимо учесть беременным и заемщикам, которые находятся в декретном отпуске. Так как их дохода может быть недостаточно для обслуживания задолженности.

- Квартиру, купленную в кредит, можно оформить в общую собственность: созаемщиков, заемщиков и членов его семьи, созаемщика и его супруги.

- Рассмотрение заявки на ипотеку осуществляется по месту прописки основного должника, созаемщиков или по месту нахождения предмета обеспечения. Участники зарплатных проектов могут обратиться за кредитом в отделение банка в другом городе, но нужно, чтобы там находился их работодатель.

- При наличии в собственности еще недвижимости, заемщику не обязательно оформлять в залог приобретаемую квартиру, он может также передать в качестве обеспечения вторую, уже имеющуюся. В этом случае по кредитному соглашению не будет действовать повышенная процентная ставка до момента регистрации права собственности в Росреестре.

- В Сбербанке действую возрастные ограничения для клиентов. Он заключает договоры с заемщиками до наступления 75-летия. Поэтому максимальный срок, на который сможет получить ипотеку 65-летний пенсионер, составляет 10 лет.

- При оформлении ипотеки заемщик будет нести следующие расходы: оплата услуг оценщиков — от 2 000 рублей, обязательное страхование недвижимости – зависит от стоимости предмета обеспечения, добровольное личное страхование – зависит от суммы кредита (его можно не платить, но в таком случае ставка повышается на 1%), госпошлина за регистрацию сделки в Росреестре – 2 000 рублей при самостоятельной регистрации или 1 400 рублей при отправке электронной заявки, аренда банковской ячейки или услуга безопасности банковских расчетов – от 2 000 рублей.

- До момента оформления прав собственности на квартиру на первичном рынке банку потребуется предоставить другое обеспечение: недвижимость или поручительство. При покупке не сданной недвижимости заключается договор переуступки имущественных прав.

- При передаче в залог дома банк параллельно оформляет в ипотеку и земельный участок.